- Morgan Stanley는 BTC ETF 채택을 위한 길을 닦을 예정입니다.

- 150만 달러 이상의 자산을 보유하고 있으며 공격적인 위험 감수 능력을 갖춘 고객만 자격이 있습니다

20년 이상의 경력을 보유한 노련한 암호화폐 투자자로서 저는 Morgan Stanley가 비트코인 ETF 채택을 위한 길을 닦았다는 소식이 그야말로 신나는 일이라고 말씀드리고 싶습니다. 암호화폐 시장의 부침을 목격한 저는 이러한 움직임이 주류 수용을 향한 우리의 여정에서 중요한 이정표를 의미한다고 자신있게 말할 수 있습니다.

자산 관리 회사인 Morgan Stanley는 이제 특정 고객이 미국 비트코인 상장지수펀드(ETF)를 투자 옵션으로 구매할 수 있도록 하고 있습니다.

연구원으로서 저는 흥미로운 소식을 접했습니다. CNBC 보고서에 따르면 어떤 회사가 8월 7일부터 금융 상품 유통을 시작할 예정이라고 합니다. 해당 상황에 정통한 소식통을 인용한 보고서는 이러한 발전을 시사합니다.

회사의 약 15,000명의 금융 컨설턴트가 수요일부터 두 개의 공개 거래 비트코인 펀드에 투자하도록 적합한 고객을 초대할 수 있습니다.

BTC ETF 2차 채택이 여기에 있나요?

분석가로서 저는 현재 Morgan Stanley가 BlackRock의 iShares Bitcoin Trust(IBIT)와 Fidelity의 Wise Origin Bitcoin Fund(FBTC)라는 두 가지 비트코인 투자 상품에 대한 액세스를 독점적으로 제공하고 있다고 보고하고 있습니다. 위험 감수성이 높은 고객만이 이 펀드에 투자할 수 있다는 점을 기억하는 것이 중요합니다.

“우리는 비트코인 ETF 프로모션을 위한 특정 기준을 충족하는 개인만을 대상으로 합니다. 이러한 개인은 150만 달러 이상의 개인 자산을 보유하고 상당한 재정적 위험을 감수할 수 있어야 하며 고위험 투자에 관심을 표명해야 합니다. .”

간단히 말해서 이는 그들이 고객에게 비트코인 ETF를 제공하는 최초의 중요한 월스트리트 회사가 될 것임을 의미합니다. 이러한 움직임은 간절히 기대되는 광범위한 수용의 두 번째 단계가 시작됨을 의미할 수 있습니다.

일부 맥락을 제공하자면, 2024년 상반기 수요의 급격한 급증은 주로 개인 투자자, 헤지펀드, 전문 자산 관리자, 벤처 캐피탈리스트로부터 나왔다는 점에 주목할 필요가 있습니다.

Bitwise의 CIO인 Matt Hougan은 초기 채택 물결을 ‘선불’이라고 언급했으며 이는 Morgan Stanley, Wells Fargo, UBS, JPMorgan, Goldman Sachs 및 Credit Suisse와 같은 대규모 금융 기관이 결국 뒤따를 것임을 암시했습니다. 이러한 와이어하우스는 주로 고액 자산가와 기관 투자자에게 서비스를 제공합니다.

Bloomberg의 ETF 분석가인 James Seyffart에 따르면 이들 금융 기관은 약 5조 달러의 고객 자산을 관리합니다. 이들의 영향력을 고려하면 비트코인 ETF 수용에 유리한 가장 강력한 지표가 될 수 있습니다.

ETF 채택을 위한 ‘플레이북’?

철저한 조사를 마친 후, 주요 기업들은 3분기 또는 4분기에 비트코인 상장지수펀드(ETF)를 도입할 것으로 예상됩니다. 또한 BlackRock의 디지털 자산 책임자인 Robert Mitchnick은 이들 회사 중 다수가 올해 말까지 이러한 제품을 출시할 것으로 예상합니다.

“현재로서는 대규모 금융 기관과 프라이빗 뱅킹 시스템에서 자문가가 플랫폼에 액세스할 수 있도록 하지 않았습니다. 하지만 올해에는 그렇게 할 가능성이 매우 높아 보입니다.”

지난 5월 연구원이 비트와이즈에서 제공한 데이터를 조사한 결과, 당시 가치가 약 500억 달러에 달했던 비트코인 ETF 총자산(AUM)의 약 7~10%를 전문 투자자들이 관리하고 있는 것으로 나타났다. 이는 대략 30억~50억 달러의 투자 범위로 해석됩니다. 그 시점에서 개인 투자자들이 AUM의 대부분을 보유하고 있다는 것이 분명해졌습니다. 그러나 Hougan의 분석에 따르면 Wirehouses가 등장함에 따라 이러한 역학은 바뀔 수 있으며 잠재적으로 기관 투자자와 개인 투자자 사이에 보다 균형 잡힌 분배로 이어질 수 있습니다.

초기 배포 후 약 6개월이 지나면 수많은 회사가 전체 고객 기반에 자산을 배포하기 시작합니다. 분배 금액은 일반적으로 전체 포트폴리오의 1%에서 5% 사이입니다.

이것은 Wirehouse가 파티에 참여할 때 주의해야 할 플레이북입니다.

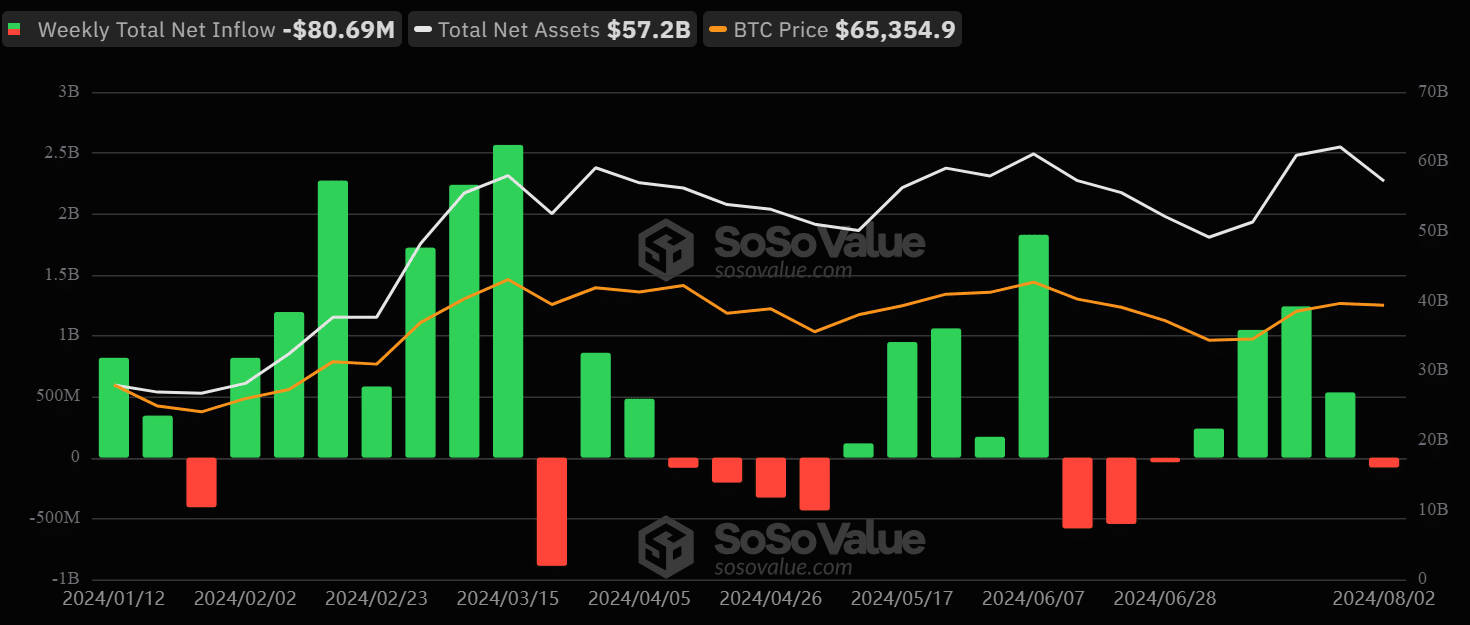

현재 전체 운용자산(AUM)은 572억 달러로 주간 8,069만 달러 감소했다. 이는 투자자들이 이번 주에 보다 신중한 접근 방식을 채택했음을 시사합니다. Wirehouse의 증가가 현재 시장 추세를 반전시키고 잠재적으로 비트코인 가격을 상승시킬지는 불분명합니다.

- MEW 가격 예측. MEW 암호화폐

- ENA 가격 예측. ENA 암호화폐

- INJ 가격 예측. INJ 암호화폐

- BOME 가격 예측. BOME 암호화폐

- APU 가격 예측. APU 암호화폐

- LTC 가격 예측. LTC 암호화폐

- CET 가격 예측. CET 암호화폐

- 해리가 샐리를 만났을 때의 비밀 30개와 그녀가 갖고 있는 것

- EUR HUF 가격 예측

- USD HKD 가격 예측

2024-08-03 13:12